काठमाडौँ– पछिल्लो दुई आर्थिक वर्षमा बैंकहरूको खराब कर्जा अत्याधिक बढेको छ। वाणिज्य बैंकहरूले प्रकाशित गरेको आर्थिक वर्ष २०८०/८१ को वित्तीय विवरण अनुसार कुल कर्जा पोर्टफोलियो ४५ खर्ब १५ अर्ब ४५ करोड रुपैयाँमध्ये खराब कर्जा ३.५४ प्रतिशत अर्थात १ खर्ब ५९ अर्ब ८४ करोड रुपैँया पुगेको छ। खराब कर्जावापत बैंकहरूको शतप्रतिशत नै जोखिम व्यवस्थावापतको कोषमा पैसा जम्मा गर्नुपर्ने हुन्छ, जसले गर्दा बैंकहरूको नाफा पनि घटेको छ।

अर्थतन्त्रमा शिथिलता आएपछि बैंकहरूको खराब कर्जा बढेको हो। कालोसूचीमा पर्नेहरूको संख्या पनि उल्लेख्य बढ्दै गएको छ। नेपाल चेम्बर अफ कमर्शका अध्यक्ष कमलेशकुमार अग्रवालले पछिल्लो तीन वर्षमा कालोसूचीमा पर्ने ऋणीहरूको संख्या ७५ हजार भन्दा धेरै रहेको र यो संख्या पछिल्लो तीन दशकमा कालोसूचीमा पर्नेहरूको भन्दा धेरै भएको बताए।

पछिल्ला वर्षहरूमा आर्थिक मन्दीका कारण उपभोग घटेसँगै व्यावसायिक गतिविधिहरू घटेका छन्। जसले गर्दा व्यवसायीहरू पलायन भइरहेको अग्रवालले बताए। उनले बैंक तथा वित्तीय संस्थाहरूले ऋणीलाई व्यवसाय पुनरुत्थान गर्न सहयोग गर्नुका सट्टा व्यवसाय नै मारेर ऋण असुलीमा लागेको आरोप समेत लगाए।

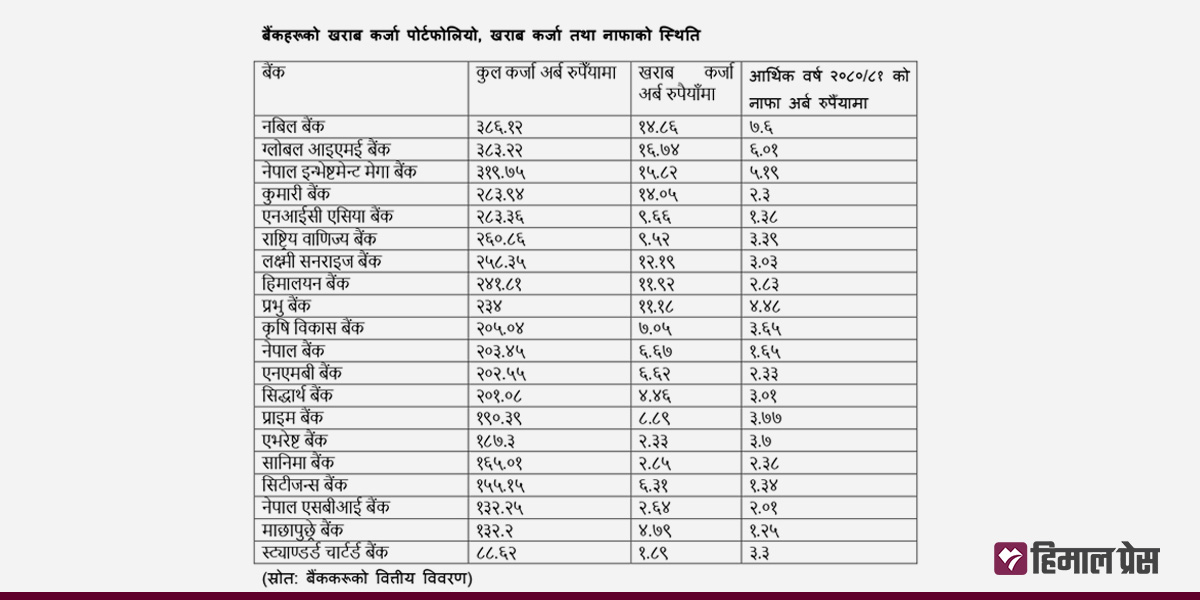

कसको कति खराब कर्जा?

आर्थिक वर्ष २०८०/८१ को वित्तीय विवरणअनुसार सबैभन्दा बढी खराब कर्जा ग्लोबल आइएमइ बैंकको रहेको छ।धेरै बैंक तथा वित्तीय संस्थाहरूसँग मर्जर गरेको यस बैंकको कर्जा पोर्टफोलियो ३ खर्ब ८३ अर्ब रुपैयाँ रहेको छ। ग्लोबलले जनता बैंक, कमर्ज एन्ड ट्रष्ट बैंकलगायत वाणिज्य बैंकहरू मर्ज गरेको थियो।

विकास बैंक र वित्त कम्पनीसमेत हिसाब गर्दा ग्लोबल सबैभन्दा बढी मर्जर गराउने बैंकको रूपमा रहेको छ। ऋण पोर्टफोलियोको ४.३७ प्रतिशत खराब कर्जा रहेको ग्लोबल आइएमइको खराब कर्जा रकम १६ अर्ब ७५ करोड रुपैयाँ हुन आउँछ।

त्यस्तै, नेपाल इन्भेष्टमेन्ट मेगा बैंकको खराब कर्जा १५ अर्ब ८२ करोड रुपैँया छ।मेगा बैंकको खराब कर्जा केही उच्च रहेकाले मर्जरपछि खराब कर्जा केही वृद्धि भएको बैंकले जनाएको छ। नबिल बैंकको खराब कर्जा रकम १४ अर्ब ८६ करोड रुपैँया रहेको छ। कुमारी बैंकको खराब कर्जा १४ अर्ब ५ करोड र लक्ष्मी सनराइज बैंकको खराब कर्जा रकम १२ अर्ब १९ करोड रुपैँया रहेको छ।

ब्यांकर्सहरूले भने अर्थतन्त्रमा शिथिलता अन्त्यसँगै कर्जा असुली सहज हुने र खराब कर्जाको परिमाण घट्ने भएकाले अहिलेको स्थिति नियन्त्रणबाहिर नभएको बताएका छन्। २०७९ असार मसान्तमा कुल कर्जाको १.३३ प्रतिशत रहेको खराब कर्जा २०८० असार मसान्तमा ३.०१ प्रतिशत र २०८१ असार मसान्तमा ३.५४ प्रतिशत पुगेको हो।

सञ्चालनमा रहेका २० वाणिज्य बैंकमध्ये उल्लिखित पाँच बैंकको मात्र खराब कर्जा ४६.०६ प्रतिशत हुन आउँछ।खराब कर्जा सबैभन्दा कम हुने बैंकहरूमा एभरेष्ट, सानिमा, नेपाल एसबीआई, स्ट्याण्डर्ड चार्टर्ड र सिद्धार्थ बैंक रहेका छन्।

१० बैंकको अन्तर्राष्ट्रिय लेखापरीक्षण फर्मले अडिट गर्ने

नेपालका १० वाणिज्य बैंकको अन्तर्राष्ट्रिय लेखापरीक्षण फर्मले लेखापरीक्षण गर्ने भएको छ। अन्तर्राष्ट्रिय मुद्रा कोषले बैंकहरूको कर्जाको गुणस्तरमाथि आशंका गर्दै विस्तारित कर्जा सुविधा कार्यक्रम अन्तर्गत गरेको यो प्रस्तावमा नेपाल सरकार अर्थ मन्त्रालय र नेपाल राष्ट्र बैंक सहमत भएसँगै अन्तर्राष्ट्रिय लेखापरीक्षण फर्मबाट लेखापरीक्षण गराउन तयारी अगाडि बढेको छ।

बैंकहरूले कर्जाको साँवा ब्याज भुक्तानीलाई मात्र आधार बनाएर कर्जाको वर्गीकरण गर्ने गरेको तर कर्जाको उचित प्रयोग भए या नभएको भन्ने सम्बन्धमा नेपाल राष्ट्र बैंकको सुपरीवेक्षण नपुगेको र बैंकहरूको स्वनियमनसमेत कमजोर रहेको अन्तर्राष्ट्रिय मुद्रा कोषको आशंका छ। कर्जाको प्रयोग सही ढंगले नभएको वा एक प्रयोजनका लागि लिइको कर्जा अर्कै प्रयोजनामा प्रयोगमा आएको भए त्यस्तो कर्जालाई समेत अन्तर्राष्ट्रिय लेखापरीक्षकले खराब कर्जामा वर्गीकरण गर्नेछ।

एसेट म्यानेजमेन्ट कम्पनी स्थापना गरिने

बैंक तथा वित्तीय संस्थाहरूको खराब कर्जा बढ्दै गएपछि नेपाल राष्ट्र बैंकले चालु आर्थिक वर्ष २०८१/८२ को मौद्रिक नीतिमार्फत एसेट म्यानेजमेन्ट कम्पनी स्थापनाका लागि कानुन मस्यौदा गरी सरकारलाई पेश गर्ने घोषणा गरेको छ।खराब कर्जाको असुली तथा सम्पत्तिको पुनर्निर्माण लगायतका काम एसेट म्यानेजमेन्ट कम्पनीले गर्दछ।

छिमेकी भारतमा पनि बैंक तथा वित्तीय संस्थाको खराब कर्जा १३.७ प्रतिशत पुगेपछि ‘सेक्युरिटाइजेसन एन्ड रिकन्सट्रक्सन अफ फाइनान्सियल एसेट्स एन्ड इन्फोर्समेन्ट अफ सेक्युरिटी इन्ट्रेस्ट एक्ट’ मार्फत सन् २०२३ मा राष्ट्रिय स्तरको एसेट म्यानेजमेन्ट कम्पनी स्थापना गरी कर्जा असुली तथा सम्पत्ति व्यवस्थापन गरिएको थियो।